Die ältere Generation 50+ ist die wohlhabendste Generation, die es jemals gab. Neben einer eigenen Immobilie sind oftmals große Vermögen vorhanden. Im Erbschaftsfall drohen hier empfindliche Steuerzahlungen. Dies gilt es zu vermeiden. Mit intelligenten Lösungen lassen sich Vermögen steueroptimiert übertragen. Dabei sollten Flexibilität, Steueroptimierung und breit gestreute Investments möglich sein.

Dauerhaft niedrige Zinsen seit Jahren haben die Vorsorgewelt verändert. Die Zeiten für Fondspolicen und generell ein Investment für Sachwerte sind so gut wie nie. Klassische Produkte haben in den vergangenen Jahren zunehmend an Attraktivität und Marktanteil verloren. Fondspolicen hingegen holen massiv auf. Immer mehr Vermittler bieten Ihren Kunden inzwischen entsprechende Produkte an. Es gibt zwar immer noch Vermittler, die nach wie vor klassische Policen anbieten. Diese sind jedoch weiter auf dem absteigenden Ast.

Gerade für die Generation 50+ bieten sich hier interessante Möglichkeiten bestehendes Vermögen sinnvoll zu investieren und zu übertragen. Diese Menschen bilden die größte Bevölkerungsschicht und sind offen für intelligente Lösungen bestehendes Vermögen zu sichern und auch an die Erben steuerbegünstigt weiterzugeben. In unseren Gesprächen erhalten wir immer wieder die gleichen Anforderungen an die gewünschten Konzepte. Hauptforderungen dabei sind:

Es bieten sich generell mehrere Möglichkeiten. Zur Auswahl stehen neben dem Erwerb einer Immobilie als Kapitalanlage auch der Kauf einer Pflegewohnung, die Investition in ein Fonds-Depot, oder auch in eine Fondspolice.

Die Frage stellt sich aber immer ob dann die Anforderungen der Kunden noch gewahrt werden können. Wird eine Immobilie gekauft, oder eine Pflegeimmobilie ist das Geld weg. Ein Zugriff ist somit nicht mehr möglich. Bei der Investition in ein Fondsdepot besteht zwar der Vorteil des Sondervermögens, die anderen Punkte werden aber nur bedingt erfüllt.

Flexibilität ist zwar einerseits gegeben. In Zeiten volatiler Märkte ist aber schnelle Handlung angesagt. Bei jedem Wechsel kann es daher eventuelle Kapitalertragssteuer und ein neuer Ausgabeaufschlag anfallen. Hin und Her macht Taschen leer. So lautet eine alte Börsen Weisheit.

Bleibt zu guter Letzt nur noch die Fonds Police. Hier werden bei der Wahl des richtigen Anbieters alle gewünschten Punkte erfüllt.

Es liegt also in der Hand des Vermittlers eine entsprechende Auswahl zu treffen und den Markt zu sondieren. Anbieter für Fondspolicen gibt es viele.

Es gibt aber nur ein paar wenige Anbieter, die alle Wünsche anbieten. In der Endphase des Erwerbslebens ist der Vermögensaufbau meistens abgeschlossen. Dennoch möchten diese Personen weiterhin Geld investieren und suchen nach Optionen zur Vermögensverwendung. Der Kundenkreis ist anspruchsvoll und weiß was er will.

Ein wesentlicher Faktor aufgrund der verkürzten Anlagedauer ist auch der Kostenfaktor. Also welche Kosten entstehen für den Kunden bei Abschluss und während der Laufzeit. Wir können Ihnen sowohl Honorarberatung, wie auch ein Courtage gestütztes Modell anbieten.

Als Versicherungsmakler Emmendingen, haben wir das breite Angebot des Marktes zur Verfügung. Die Standard Life bietet hier gleich mehrere Optionen als Fondspolice an. Mit dem Produkt „Parkallee" können Kunden aus einer Vielzahl von Fonds wählen. Zur Auswahl stehen auch Vermögensverwaltende Strategien. Das Produkt bietet die Flexibilität eines Tagesgeldkontos. Mit der Quick-Cash Option lässt sich innerhalb von 48 Stunden Geld entnehmen.

Das Produkt „Weitblick" hingegen setzt einen etwas andren Schwerpunkt. Mit der Familien Option ist es möglich, das Vermögen steueroptimiert an nachfolgende Generationen zu übertragen. So kann das Elternteil seinem Kind alle 10 Jahre bis zu 400.000 Euro schenken und den steuerlichen Freibetrag nutzen. Dennoch behält das Elternteil die Rechte bei sich und hat bei Missbrauch des Kindes die Möglichkeit den Vertrag wieder an sich zu ziehen. Ebenfalls besteht die Möglichkeit nach einem optionalen Auszahlplan. Die monatliche Rente lässt sich auf Wunsch aufstocken. Der Plan kann flexibel geändert werden. Darüber hinaus sind auch zweimal jährlich ungeplante Auszahlungen möglich. In anderen Beiträgen haben wir das Thema Erben & schenken aufgegriffen.

Sind Sie eher der vorsichtige Anleger und möchten Ihre Einzahlungen gestreckt investieren, ist das auch kein Problem. Das kostenfreie Startmanagement kann über einen vorab bestimmten Zeitraum von ein bis maximal drei Jahren gestreckt werden. Hierdurch wird ein Cost-Average-Effekt erzielt. Er sorgt dafür, dass zunächst in risikoärmere Fonds investiert wird. Im Laufe der Zeit wird dann Schritt für Schritt in die gewählten Fonds umgeschichtet.

Fonds Shifts, also das Tauschen der Fonds innerhalb der Fondspolice ist ebenfalls möglich. Kosten und Steuerneutral.

Eine Besonderheit bietet die Familien- Option. Hiermit lässt sich Vermögen innerhalb oder zwischen Generationen einfach und bequem übertragen. Bei Vertragsabschluss werden zwei Versicherungsnehmer genannt. Das kann der Ehepartner, das Kind, oder andere nahestehende Personen sein.

Bürokratischer Aufwand wird durch die Fondspolice in der Strategie Weitblick deutlich minimiert. Sie benötigen weder Rechtsanwalt noch Notar. Es ist weder eine Beurkundung, noch ein Testament oder Aktualisierungen nötig.

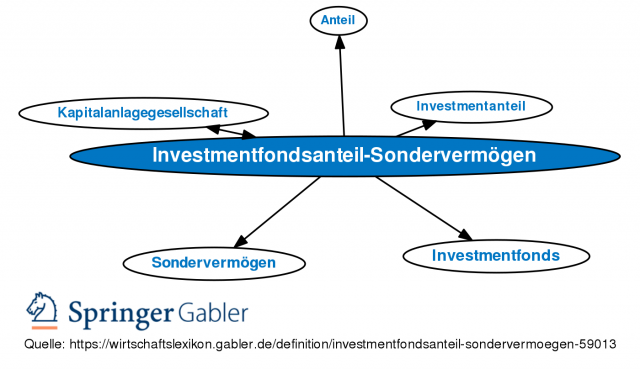

Sondervermögen Investmentfonds

Ein kleines Manko aber bleibt. Leider ist das investierte Kapital in einer deutschen Fondspolice kein Sondervermögen nach dem Kapitalanlagegesetzbuch (KAG). Im Falle einer Insolvenz der Standard Life würde das Vermögen also im schlimmsten Falle für die Schulden herangezogen werden können. Das ist zwar sehr unwahrscheinlich, aber ein Restrisiko bleibt. Sollte Ihnen das aber zu heiß sein, haben wir auch dafür eine Lösung. Wichtig ist, dass Sie in Sachwerte investieren. Denn nur das bietet Ihnen in der kommenden Inflation einen Schutz vor der Entwertung Ihres Vermögens.

Sprechen Sie uns gerne an und vereinbaren Sie Ihren Wunschtermin über unseren Kalender.